コラムをご覧いただき、ありがとうございます。 おそらく、静岡市(葵区、駿河区、清水区)で大切な不動産を売却されたばかりか、あるいはこれから売却を検討されている頃ではないでしょうか。

不動産売却という大きな節目を終えて安心されている一方で、「確定申告は必要なの?」「税金はいくら?」「静岡市ではどこに申告する?」など、新たな疑問やご不安を感じていらっしゃるかもしれません。

たしかに、不動産売却の確定申告は専門知識が必要で、多くの方が戸惑ってしまうポイントです。

そこでこの記事では、静岡市の皆様が不動産売却後の確定申告で失敗しないよう、必要な手続き、税金計算、必須書類、そして節税のコツまで、不動産のプロが「完全ガイド」として詳しく解説します。

最後までお読みいただければ、静岡市での確定申告の全体像がわかり、ご自身が「何をすべきか」「どの特例が使えるか」「どこに相談すべきか」が具体的に見えてくるはずです。

静岡市で不動産を売却された方、これから売却を控えて税金に不安を感じている方は、ぜひこの記事を、スムーズな確定申告にお役立てください。

なぜ静岡市での不動産売却後に確定申告が必要なのか?

静岡市内で不動産(土地、一戸建て、マンション)を売却した際、多くの方が直面するのが「確定申告」の問題です。会社員の方であれば「年末調整で税金関係は終わっている」とお考えかもしれませんが、不動産売却による所得は、給与所得とは別で計算し、申告する必要があるのです。この申告手続きを怠ると、後で大きなペナルティが課される可能性もあるため、不動産売却と確定申告はセットで考える必要があります。

確定申告が必要なケース(利益が出た、特例を使う)

不動産売却における確定申告が必要となるのは、主に2つのパターンです。

1つ目は、不動産売却によって「譲渡所得(利益)」が出た場合です。譲渡所得とは、簡単に言えば「売却価格」から「その不動産を買った時の費用(取得費)」や「売却にかかった経費(譲渡費用)」を引いた金額のことです。この計算結果がプラス(利益)になった場合、その利益に対して所得税や住民税がかかるため、確定申告が必須となります。

2つ目は、不動産売却に関する「特例」を利用する場合です。たとえ計算上、利益が0円になったり、あるいは損失(マイナス)が出たりした場合でも、節税のための特例(例えば「3,000万円特別控除」や「損失の繰越控除」など)の適用を受けたい場合は、その旨を税務署に伝えるために確定申告を行わなければなりません。静岡市でマイホームを売却された方の多くが、この特例を利用するために申告をされています。

不動産売却の確定申告が不要なケース(損失が出て特例を使わない)

一方で、不動産売却の確定申告が不要となるケースも存在します。

それは、不動産売却によって「譲渡所得(利益)」がマイナス(損失)となり、かつ、その損失を他の所得と相殺する「損益通算」や「繰越控除」といった特例を一切利用しない場合です。例えば、購入時より明らかに安い価格でしか売れず、経費を差し引いても赤字が確定しており、他の特例も使わないのであれば、確定申告の義務は発生しません。

ただし、ご自身で「損失が出た」と判断していても、計算方法が間違っている可能性や、使える特例を見逃している可能性もあります。静岡市での不動産売却後、確定申告が不要かどうか迷った場合は、一度は税務署や私どものような不動産のプロにご相談いただくことを強くお勧めします。

静岡市の不動産売却における確定申告の基本スケジュール

不動産売却後の確定申告は、行うべき時期と流れが決まっています。「いつまでに何をすればいいのか」を把握しておくことが、慌てないための第一歩です。静岡市で不動産売却をされた方も、このスケジュールは全国共通ですので、しっかりと確認しましょう。

確定申告の期限はいつまで?(売却翌年の2/16~3/15)

不動産売却の確定申告を行う時期は、不動産を売却した翌年の2月16日から3月15日までの約1ヶ月間です。

例えば、2024年(令和6年)の5月10日に静岡市葵区のマンションを引き渡した場合、確定申告は翌年の2025年(令和7年)2月16日から3月15日の間に行います。(※日付は曜日により若干変動する場合があります)。

この期限は、納税の期限でもあるため、もし税金が発生する場合は3月15日までに納付を済ませる必要があります。期限を過ぎてしまうと、ペナルティ(延滞税など)が発生する可能性があるため、余裕を持った準備が不可欠です。

静岡市での申告手続きの全体の流れ

静岡市で不動産売却をされた場合の確定申告の流れは、以下のようになります。

- 売却(当年): 静岡市内の不動産(土地、一戸建て、マンション)の売買契約と引き渡しを完了させます。

- 書類準備(当年~翌年1月): 売却時および購入時の「売買契約書」や、仲介手数料などの「領収書」といった必要書類を収集・整理します。

- 譲渡所得の計算(翌年1月~2月): 収集した書類をもとに、譲渡所得(利益または損失)を正確に計算します。

- 申告書作成(翌年2月): 国税庁の「確定申告書等作成コーナー」を利用するか、手書きで「確定申告書」および「譲渡所得の内訳書」を作成します。

- 申告・納税(翌年2月16日~3月15日): 静岡市の管轄税務署へ申告書を提出(持参、郵送、またはe-Tax)し、納税が必要な場合は期限までに納付します。

この流れの中で最も時間がかかり、かつ重要なのが「2. 書類準備」と「3. 譲渡所得の計算」です。売却が終わったからといって関係書類を処分せず、大切に保管しておくことが、スムーズな確定申告の鍵となります。

静岡市での確定申告はどこで行う?管轄税務署ガイド

不動産売却の確定申告書は、売却した不動産の所在地ではなく、**申告を行うご本人がお住まいの住所地(納税地)**を管轄する税務署に提出します。静岡市にお住まいの場合、管轄は「静岡税務署」と「清水税務署」の2つに分かれます。

静岡市葵区・駿河区にお住まいの方(静岡税務署)

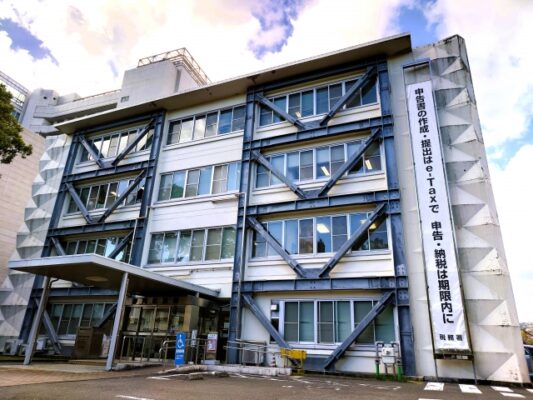

静岡市の「葵区」または「駿河区」にお住まいの方が不動産売却の確定申告を行う場合の提出先は、静岡税務署です。

- 名称: 静岡税務署

- 所在地: 〒420-8601 静岡市葵区追手町10番88号

- アクセス: JR静岡駅から徒歩約15分、または静岡鉄道 新静岡駅から徒歩約10分の場所にあります。静岡県庁の近くです。

- 管轄区域: 静岡市葵区、静岡市駿河区

確定申告の時期(2月16日から3月15日)は、税務署内または特設会場が大変混雑します。私自身もお客様のサポートで申告時期に税務署を訪れることがありますが、相談や提出までに数時間待ちとなることも珍しくありません。静岡市で直接提出を考えている方は、時間に余裕を持って行動することをお勧めします。

静岡市清水区にお住まいの方(清水税務署)

静岡市の「清水区」にお住まいの方が不動産売却の確定申告を行う場合の提出先は、清水税務署です。

- 名称: 清水税務署

- 所在地: 〒424-8711 静岡市清水区江尻東1丁目3番27号

- アクセス: JR清水駅から徒歩約10分、または静岡鉄道 新清水駅から徒歩約5分ほどの場所に位置しています。

- 管轄区域: 静岡市清水区

清水税務署も同様に、確定申告シーズンは混雑が予想されます。不動産売却のような複雑な申告内容の場合、事前に相談窓口を利用することも可能ですが、申告期限間際は避けるのが賢明です。

来署不要!e-Taxでの確定申告という選択肢

静岡税務署や清水税務署の混雑を避けたい方、または日中に時間を取ることが難しい方には、**e-Tax(イータックス)**による電子申告が非常に便利です。

e-Taxを利用するメリットは大きいです。まず、税務署の開庁時間(平日の日中)に関わらず、インターネット経由で24時間(※メンテナンス時間を除く)申告が可能です。また、マイナンバーカードとスマートフォン(またはICカードリーダー)があれば、自宅から確定申告の全プロセスを完結させることができます。

近年、国税庁もe-Taxの利用を強く推奨しており、確定申告書等作成コーナーのシステムも年々使いやすくなっています。静岡市で不動産売却をされた方でも、特にIT機器の操作に抵抗がない方には、e-Taxでの申告をお勧めします。

不動産売却の確定申告で鍵となる「譲渡所得税」の計算方法

不動産売却の確定申告において、最も重要なのが「税金(譲渡所得税・住民税)」の計算です。この計算の元となるのが「譲渡所得」です。この計算を間違えると、税金を払いすぎたり、逆に少なく申告して後で追徴課税されたりする恐れがあります。

STEP1:不動産売却の「譲渡所得」を計算する

譲渡所得は、以下の計算式で算出します。

譲渡所得 = 譲渡価額(売却価格) - ( 取得費 + 譲渡費用 )

例えば、静岡市駿河区のマンションを4,000万円で売却(譲渡価額)したとします。このマンションを購入した時の価格(取得費)が3,000万円で、売却にかかった仲介手数料など(譲渡費用)が150万円だった場合、

譲渡所得 = 4,000万円 - ( 3,000万円 + 150万円 ) = 850万円

この850万円が、税金の計算のベースとなる「譲渡所得(利益)」です。もし、この計算結果がマイナスになれば、原則として譲渡所得税はかかりません。

STEP2:「取得費」と「譲渡費用」に何が含まれるか確認する

計算を正確に行うためには、「取得費」と「譲渡費用」に何が含まれるのかを正しく理解しておく必要があります。

取得費(買ったときにかかった費用):

- 不動産の購入代金(土地・建物)

- 購入時の仲介手数料

- 購入時の登記費用(登録免許税、司法書士報酬)

- 不動産取得税

- 購入後に支出したリフォーム費用や設備費

- 注意点: 建物部分は、所有期間に応じて「減価償却費」を計算し、購入代金から差し引く必要があります。この計算が少し複雑です。

譲渡費用(売ったときにかかった費用):

- 売却時の仲介手数料

- 売買契約書の印紙税

- 売却のための測量費

- (場合によっては)建物の解体費用

- (場合によっては)立退料

これら「取得費」と「譲渡費用」は、金額が大きくなるほど譲渡所得(利益)を圧縮できるため、節税に直結します。静岡市のご自宅を購入した際や売却した際の領収書や契約書は、1円単位で漏れなく集めることが重要です。

STEP3:所有期間で税率が変わる(長期・短期譲渡所得)

STEP1で計算した譲渡所得(利益)に、決められた「税率」をかけることで、納めるべき税額が算出されます。

税額 = 課税譲渡所得(※) × 税率 (※特例控除などを使った後の金額)

この税率は、不動産を売却した年の1月1日時点で、所有期間が「5年以下」か「5年を超える」かによって、以下のように大きく異なります。

- 短期譲渡所得(所有期間5年以下):

税率 39.63%(所得税30.63% + 住民税9%) - 長期譲渡所得(所有期間5年超):

税率 20.315%(所得税15.315% + 住民税5%)

例えば、2020年4月に購入した静岡市清水区の土地を2024年10月に売却した場合、売却した年(2024年)の1月1日時点での所有期間は5年以下ですので「短期譲渡所得」となります。税率が約2倍も違うため、所有期間のカウントは非常に重要です。

【静岡市版】不動産売却の確定申告で必須の必要書類チェックリスト

静岡市で不動産売却の確定申告を行う際、税務署(静岡税務署または清水税務署)へ提出するために、多くの書類を準備する必要があります。不備があると受理してもらえないため、リスト化して確認することをお勧めします。

全員が準備する必要がある基本書類

まず、不動産売却の確定申告を行う方全員が、基本的に揃える必要がある書類です。

- 確定申告書(第一表、第二表)

- 確定申告書第三表(分離課税用)

- 不動産売却の所得(譲渡所得)は、給与などと分けて税金を計算する「分離課税」のため、この用紙が必須です。

- 譲渡所得の内訳書(計算明細書)

- 売却価格、取得費、譲渡費用などの詳細を記入する、申告の中核となる書類です。

- 売却した不動産の売買契約書のコピー

- いつ、いくらで売却したかを証明します。

- 購入した不動産の売買契約書のコピー

- 「取得費」を証明するために必須です。

- 譲渡費用に関する領収書のコピー

- 仲介手数料や印紙税などの領収書です。

- 取得費に関する領収書のコピー

- 購入時の仲介手数料や登記費用などの領収書です。

- 売却した不動産の登記事項証明書(登記簿謄本)

- 法務局(静岡地方法務局など)で取得します。

- 本人確認書類(マイナンバーカードなど)

これらの書類は、e-Taxで申告する場合はデータの添付、窓口や郵送で提出する場合はコピーを添付するのが一般的です。

特例・控除を利用する場合の追加書類

もし、後述する「3,000万円特別控除」などの節税特例を利用する場合は、上記の基本書類に加えて、その特例の適用条件を満たしていることを証明するための追加書類が必要になります。

- (3,000万円控除などで必要)戸籍の附票

- 売却した不動産の所在地と、住民票の住所が異なる場合などに、居住していたことを証明するために必要です。静岡市の各区役所(葵区役所、駿河区役所、清水区役所)で取得できます。

- (買い替え特例などで必要)買い替えた(購入した)不動産の売買契約書

- (ローン控除と併用する場合など)住宅ローン残高証明書

利用する特例によって必要な書類は細かく異なります。静岡税務署や清水税務署の窓口、または国税庁のウェブサイトで、ご自身が利用したい特例の必要書類を必ず確認してください。

「購入時の書類がない!」取得費が不明な場合の対処法

不動産売却の確定申告でよくあるトラブルが、「何十年も前に静岡市の実家を相続した」「購入時の売買契約書を紛失した」など、取得費が分からないケースです。

取得費が不明な場合、税務上のルールとして**「売却価格(譲渡価額)の5%」**を概算取得費として計算することが認められています。

例えば、4,000万円で売却した場合、その5%である200万円しか取得費として認められません。たとえ実際には3,000万円で購入していたとしても、証明できなければ多額の利益(譲渡所得)が出たことになり、税金が非常に高額になってしまいます。

そうならないためにも、まずは購入時の資料(契約書、パンフレット、登記費用の領収書など)を徹底的に探すことが重要です。どうしても見つからない場合は、この「5%ルール」を適用して確定申告を行うことになります。

静岡市の不動産売却で使える最大の節税!「3,000万円特別控除」の確定申告

静岡市で「マイホーム」を売却した場合、確定申告で使える最も強力な節税対策が**「居住用財産を譲渡した場合の3,000万円の特別控除」**です。これは、不動産売却で出た譲渡所得(利益)から、最大3,000万円までを差し引くことができる特例です。

3,000万円特別控除の適用条件を徹底チェック

この強力な特例を利用するには、いくつかの条件をクリアしている必要があります。

- **自分が住んでいた家(マイホーム)**であること。(別荘や投資用物件は対象外)

- 住まなくなった日から3年を経過する日の属する年の12月31日までに売却すること。

- (例:静岡市葵区の自宅から2022年5月に引っ越した場合、2025年12月31日までの売却が対象)

- 売却した年の前年、前々年にこの特例を利用していないこと。(3年に1度しか使えません)

- 売却相手が、親子や夫婦、同族会社など特別な関係ではないこと。

- (家を取り壊した場合は、別途条件あり)

これらの条件は非常に厳格に審査されます。静岡市でマイホームを売却された方は、ご自身がこの条件に当てはまるか、慎重に確認する必要があります。

メリット:税金が大幅に安くなる、または0円になる

この特例のメリットは絶大です。 先ほどの「譲渡所得が850万円」出た例で考えてみましょう。

(計算)850万円(譲渡所得) - 3,000万円(特別控除) = -2,150万円

譲渡所得がマイナスになるため、課税譲渡所得は0円となります。その結果、納めるべき所得税・住民税も0円になります。

もし譲渡所得が3,500万円だった場合は、3,000万円を控除した残りの500万円に対してのみ税金がかかることになり、税負担を劇的に軽減できます。

デメリット(注意点):税金0円でも確定申告が必須

ここで非常に重要な注意点があります。

3,000万円特別控除を利用した結果、計算上の税金が0円になったとしても、この特例を利用するためには、必ず確定申告を行わなければならないという点です。

「税金が0円だから申告しなくていい」と自己判断してしまうと、税務署は「特例を使わなかった(=譲渡所得850万円に対して課税する)」と判断します。その結果、後日、多額の納税通知とペナルティ(無申告加算税など)が届くことになってしまいます。静岡市で不動産売却をされた方から、この点に関するご相談は非常に多く寄せられます。

まだある!静岡市の不動産売却で活用したい節税対策と確定申告

3,000万円特別控除以外にも、不動産売却の確定申告で使える節税対策(特例)があります。ご自身の状況に合わせて、これらを活用できないか検討しましょう。

所有期間10年超の軽減税率の特例

静岡市で売却したマイホームの所有期間が、売却した年の1月1日時点で10年を超えている場合、3,000万円特別控除を使った「後」の課税譲渡所得について、さらに税率が低くなる特例があります。

- 課税譲渡所得6,000万円以下の部分: 税率 14.21% (通常の長期譲渡所得は20.315%)

この特例は、3,000万円特別控除と併用が可能です。長年住んだ静岡市の愛着あるご自宅を売却して利益が出た場合に、非常に有利になる制度です。

損失が出た場合に活用する「損益通算」と「繰越控除」

逆に、不動産売却で「損失(マイナス)」が出てしまった場合にも、確定申告をすることで税金が戻ってくる(節税になる)可能性があります。

「損益通算」とは、不動産売却で出た損失を、その年の給与所得や事業所得など他の黒字の所得と相殺できる制度です。相殺することで全体の所得が減り、すでに納めた所得税が還付される(戻ってくる)ことがあります。

さらに「繰越控除」とは、その年に相殺しきれなかった損失を、翌年以降(最大3年間)に繰り越して、将来の所得から差し引くことができる制度です。

これらの特例(特にマイホームの売却損失)を利用する場合も、損失が出たからといって何もしないのではなく、節税のために必ず確定申告が必要となります。

【警告】静岡市で不動産売却の確定申告を忘れるとどうなる?

もし、不動産売却で利益が出ているにもかかわらず、確定申告をしなかったらどうなるのでしょうか。静岡市だからバレない、ということは絶対にありません。申告漏れには厳しいペナルティが課されます。

申告漏れに対するペナルティ(無申告加算税・延滞税)

まず、本来納めるべきだった税金(本税)に加えて、以下のペナルティが課されます。

- 無申告加算税: 申告しなかったことへの罰金です。原則として、納付すべき税額に対し、50万円までは15%、50万円を超える部分は20%が加算されます。(※税務署の調査前に自主的に申告すれば5%に軽減されます)

- 延滞税: 納税が遅れたことに対する利息です。法定納期限(3月15日)の翌日から納付する日までの日数に応じて、年率で計算されます(税率は年によって変動)。

例えば、本来100万円の税金を納めるべきだった場合、無申告加算税だけで17.5万円(50万円×15% + 50万円×20%)、さらに延滞税が日割りで加算され、大きな金銭的負担となります。

悪質な場合の「重加算税」とは

さらに、意図的に利益を隠蔽(いんぺい)したり、書類を偽造したりするなど、悪質だと判断された場合には、無申告加算税に代わって**「重加算税」**が課されます。

重加算税(無申告の場合)の税率は**40%**と非常に高く、最も重いペナルティです。静岡市での不動産売却において、軽い気持ちで申告を怠ると、取り返しのつかない事態になりかねません。

なぜ確定申告しなくても税務署にバレるのか

「黙っていればバレないのでは?」と思う方もいるかもしれませんが、税務署は不動産の動きを把握しています。

不動産を売却すると、買主は「不動産取得税」の申告をし、法務局で「所有権移転登記」を行います。これらの情報はすべて税務署(静岡税務署、清水税務署)に連携されます。「誰が、いつ、どの不動産を売却したか」という情報は、税務署が把握できる仕組みになっているのです。

税務署は、これらの情報をもとに、翌年にその人から不動産売却の確定申告がされているかを確認しています。申告がなければ「お尋ね」の通知が届き、税務調査に発展することになります。

静岡市で不動産売却の確定申告に迷ったら?専門家への相談

ここまでお読みいただき、不動産売却の確定申告がいかに複雑で、重要であるかをご理解いただけたかと思います。特に「取得費の計算が複雑」「どの特例が使えるか分からない」といった場合は、無理をせず専門家に相談することが最善の策です。

税理士に確定申告を依頼するメリットとデメリット

不動産売却(譲渡所得)の確定申告は、税務の専門家である税理士に依頼することが可能です。

メリット:

- 複雑な書類作成や税金計算をすべて任せることができるため、時間と手間が大幅に削減されます。

- 税務のプロが、適用可能な特例を漏れなく検討し、最適な節税方法を提案してくれるため、ご自身で行うよりも税額が安くなる可能性があります。

- 申告書の不備によるミスや、申告漏れのリスクがなくなり、税務調査の不安からも解放されます。

デメリット:

- 当然ながら、税理士への依頼費用(報酬)が発生します。相場は譲渡所得の金額や申告内容の複雑さによりますが、一般的に数万円から十数万円程度かかることが多いです。

- 静岡市内にも多くの税理士事務所がありますが、不動産の譲渡所得に精通している税理士と、そうでない税理士がいるため、依頼先を慎重に選ぶ必要があります。

不動産会社(森田不動産)が申告サポートでできること

私たち株式会社森田不動産のような、静岡市を拠点とする不動産会社は、税理士法に基づき、お客様の「確定申告書を作成する」ことや「税務代理」を行うことはできません。

しかし、不動産売却のプロフェッショナルとして、確定申告に向けた万全のサポートを行うことが可能です。

例えば、売却活動の段階から「このケースなら3,000万円控除が使えそうですね」「所有期間が5年を超えるまで待った方が税金は有利です」といった節税を見据えたアドバイスを提供します。また、確定申告に必要な「売買契約書」や「領収書」の整理をお手伝いしたり、信頼できる静岡市内の不動産税務に強い税理士をご紹介したりすることも可能です。

確定申告は売却後の手続きですが、売却前から準備は始まっています。不安な点は、売却を依頼する不動産会社に遠慮なくご相談ください。

まとめ

静岡市で不動産を売却した後の確定申告は、非常に重要かつ専門的な手続きです。

- 不動産売却で利益が出た場合、または節税特例を利用する場合は、売却翌年の2月16日~3月15日に確定申告が必要です。

- 静岡市在住の方の申告先は、葵区・駿河区なら静岡税務署、清水区なら清水税務署、またはe-Taxです。

- 税金計算の基礎となる「譲渡所得」を正しく計算し、節税の鍵となる「3,000万円特別控除」などの特例の条件をしっかり確認することが重要です。

- 必要書類(売買契約書など)は膨大です。不備がないようチェックリストで確認しましょう。

- 申告を忘れると、「無申告加算税」などの重いペナルティが課されます。

静岡市での不動産売却は、売って終わりではありません。売却から確定申告までをトータルでサポートし、お客様の不安を解消するのが、私たち地域密着の不動産会社の使命です。

株式会社森田不動産は、静岡市の一戸建て、土地、マンション売却・査定をサポートしています。静岡市の不動産売却・査定は株式会社森田不動産にお任せください。